أسبوع الدولار غير الحاسم، والرهانات على خفض أسعار الفائدة تصمد على الرغم من مفاجآت التضخم

- سعد الدين الشمري

- يناير 14, 2024

احصل على بونص مع AvaTrade

اضغط هنا وأكتشف كيف يمكن الحصول على بونص تدوال مع افاتريد – وسيط مالي مرخص محلياً من قبل هيئة ADGM

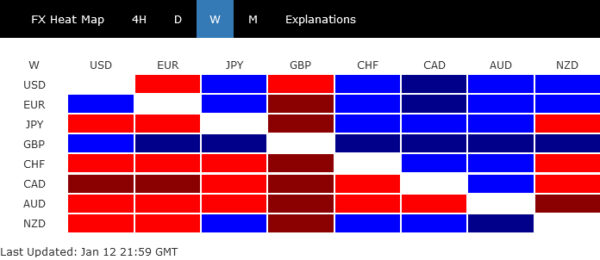

أظهر الدولار افتقارًا واضحًا للحسم في تداولاته الأسبوع الماضي، مما لخص موضوع عدم اليقين الذي أصبح سمة مميزة منذ بداية العام. لقد أغلق الدولار بالفعل الأسبوع ضمن نطاق الأسبوع السابق مقابل معظم نظرائه الرئيسيين، وكان الدولار الكندي هو الاستثناء الوحيد.

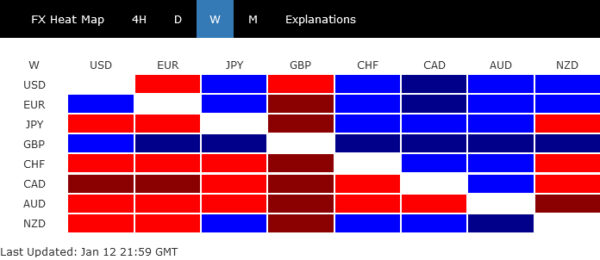

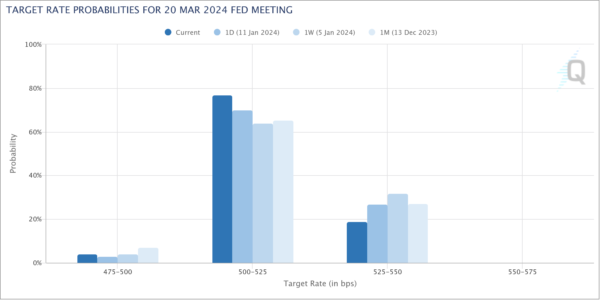

وترجع جذور هذا النمط من التردد إلى حد كبير إلى الافتقار إلى الوضوح بشأن مسار سعر الفائدة الذي سيتخذه بنك الاحتياطي الفيدرالي، على الرغم من توقع التيسير النقدي على نطاق واسع هذا العام. ولم تمنع بيانات التضخم الأقوى من المتوقع المشاركين في السوق من تحسين خفض أسعار الفائدة في مارس. ومع ذلك، فإن وجهة النظر هذه ليست موحدة، حيث يمثل الاقتصاديون جبهة منقسمة.

وأدى التطور العام أيضًا إلى شعور حذر وخافت تجاه المخاطرة في الأسواق المالية. قد يستمر هذا الغموض المستمر في الحفاظ على بيئة منخفضة التقلب للدولار على المدى القريب.

وفي الوقت نفسه، شهد الين الياباني حظوظًا متنوعة، حيث واجه في البداية ضغطًا هبوطيًا بسبب انحسار التكهنات بشأن رفع وشيك لسعر الفائدة من قبل بنك اليابان. كان الأسبوع مليئًا برسائل متضاربة من مصادر إعلامية مختلفة فيما يتعلق بموقف بنك اليابان، مما ساهم في ارتباك السوق وتقلباته. على الرغم من ذلك، تمكن الين من تحقيق انتعاش قرب نهاية الأسبوع، مستفيدًا من انخفاض عوائد سندات الخزانة العالمية.

شهدت أسواق العملات الأوسع نطاقًا ظهور الجنيه الاسترليني باعتباره صاحب الأداء المتميز، حيث تلقى دفعة خفيفة من بيانات الناتج المحلي الإجمالي التي فاقت التوقعات. ويتبعه اليورو عن كثب باعتباره ثاني أقوى اليورو، يليه الدولار.

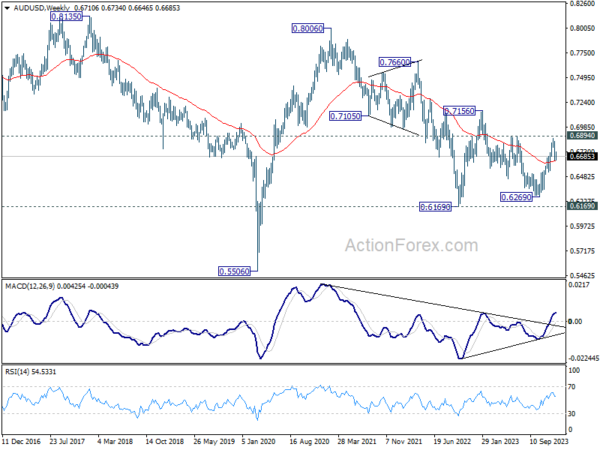

وعلى العكس من ذلك، تحمل الدولار الأسترالي وطأة الشكوك في السوق، وأنهى الأسبوع باعتباره الحلقة الأضعف. وقد تأثر أدائه بالانكماش في أسواق الأسهم الصينية والاستجابة الفاترة للبيانات الاقتصادية الصينية التي جاءت أفضل قليلاً من المتوقع. كما وجد الدولار الكندي والفرنك السويسري نفسيهما في الطرف الأضعف من الطيف.

يستمر تردد الدولار وسط حالة عدم اليقين بشأن سياسة بنك الاحتياطي الفيدرالي

اتسم الدولار بالافتقار الملحوظ إلى الاتجاه الواضح، حيث يتأرجح بين الارتفاعات القصيرة وعمليات البيع دون تحديد اتجاه مستدام. ويعزى هذا التردد في حركة الدولار إلى حد كبير إلى الإشارات المتضاربة من البيانات الاقتصادية الأخيرة وعدم اليقين المحيط بمسار السياسة النقدية لبنك الاحتياطي الفيدرالي للعام المقبل.

على الرغم من الارتفاع الأولي في بداية عام 2023، فقد كافح الدولار للحفاظ على زخمه. فشلت الإصدارات الاقتصادية الأخيرة، بما في ذلك مؤشر أسعار المستهلك القوي بشكل مدهش وبيانات الرواتب غير الزراعية القوية، في تحفيز الارتفاع الدائم. وبالمثل، فإن بيانات خدمات ISM الأضعف من المتوقع لم تؤدي إلى تراجع كبير.

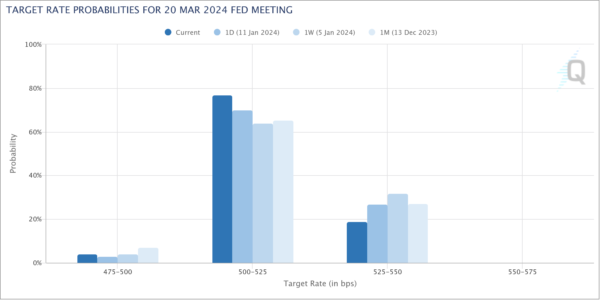

يظل توقع مسار السياسة النقدية لبنك الاحتياطي الفيدرالي موضوعًا رئيسيًا. وكانت العقود الآجلة لصناديق الاحتياطي الفيدرالي عدوانية، حيث توقعت احتمالية خفض أسعار الفائدة بأكثر من 80٪ في وقت مبكر من شهر مارس، مع تخفيف إجمالي متوقع بنسبة 1.50٪ بحلول نهاية عام 2024. ويتناقض هذا الموقف العدواني مع التوقعات الأكثر تحفظا من بعض الاقتصاديين، الذين يتوقعون البدء بتخفيضات أسعار الفائدة في يونيو، تليها تخفيضات محتملة أخرى خلال العام، بما يتماشى بشكل أوثق مع توقعات بنك الاحتياطي الفيدرالي.

وقد حافظ مسؤولو الاحتياطي الفيدرالي على موقف متوازن في اتصالاتهم الأخيرة. وبينما أقروا بتوقعات خفض أسعار الفائدة في عام 2024، فقد أكدوا على أنه من السابق لأوانه تحديد جدول زمني ووتيرة تعديلات السياسة، خاصة وأن الشهر الحالي هو يناير فقط. وقد يؤدي عدم وجود توقعات واضحة بشأن مسار بنك الاحتياطي الفيدرالي إلى إبقاء حركة الدولار غير حاسمة لبعض الوقت.

بقي مؤشر الدولار في نطاق ضيق دون أعلى مستوى مؤقت 103.10 الأسبوع الماضي. التوقعات العامة لم تتغير حيث أن الانخفاض من 107.34 يعتبر المحطة الثانية لنموذج التثبيت من 99.57. تحت الدعم الثانوي عند 101.90 من شأنه أن يؤدي إلى عمليات بيع أعمق عبر 100.61. ولكن يجب احتواء الجانب السفلي عند السعر المنخفض 99.57 لتحقيق الارتداد. وفي الوقت نفسه، فإن كسر 55 D EMA (الآن عند 103.24) هو أول إشارة لاكتمال الهبوط من 107.34. التداول المستمر فوق المقاومة 104.26 سيؤكد أن الارتفاع من 100.61 هو بالفعل المحطة الثالثة للنموذج ويستهدف 107.34.

وفي الوقت نفسه، أغلق العائد على السندات لأجل 10 سنوات منخفضًا بشكل ملحوظ عند 3.95 الأسبوع الماضي بعد فشله في البقاء ثابتًا فوق مستوى 4%. ومع ذلك، فإن التوقعات لم تتغير حيث تم تشكيل قاع على المدى القصير عند 3.785 والنموذج التعزيزي من هناك سوف يمتد لفترة من الوقت. وأي تراجع في هذه المرحلة يجب أن يتم احتواؤه فوق 3.785. ومن المتوقع ارتفاع آخر إلى 55 D EMA (الآن عند 4.170)، وربما أعلى، حتى يلتقي بمقاومة قوية من تصحيح 38.2% من 4.997 إلى 3.785 عند 4.247.

ارتفع مؤشر نيكي إلى أعلى مستوى له منذ 30 عامًا وسط تكهنات بتردد بنك اليابان في رفع أسعار الفائدة

شهدت السوق المالية اليابانية تحركات كبيرة هذا الأسبوع، حيث وصل مؤشر نيكاي إلى أعلى مستوى له منذ أكثر من ثلاثة عقود. ويعزى هذا الارتفاع في المقام الأول إلى تزايد التكهنات حول السياسة النقدية لبنك اليابان، حيث أثارت التقارير الأخيرة عن نمو الأجور الضعيف بشكل غير متوقع في نوفمبر الشكوك حول ظهور دورة الأجور والأسعار قوية بما يكفي لكي يفكر البنك المركزي في زيادة أسعار الفائدة.

وقد أثرت العديد من التقارير الإعلامية على تصورات السوق. ذكرت بلومبرج، نقلا عن مصادر لم تسمها، أن مسؤولي بنك اليابان ربما يفكرون في مراجعة هبوطية لتوقعات مؤشر أسعار المستهلكين الأساسي للسنة المالية التي تبدأ في أبريل 2024. ومن الممكن تعديل التوقعات من 2.8% السابقة إلى 2.5%، بسبب الانخفاض الأخير في أسعار النفط. .

قدمت قناة Channel News Asia أيضًا رؤى من مصادرها، مما يشير إلى أنه على الرغم من احتمال تخفيض توقعات التضخم الأساسي للعام المالي 2024، فمن المرجح أن تظل توقعات مؤشر أسعار المستهلكين الأساسي قريبة من هدف 2٪، عند 1.9٪ لكل من العامين الماليين 2024 و 2025. وبحسب المصادر، فإن الإنفاق الاستهلاكي صامد بشكل جيد، وهناك قناعة متزايدة بأن ارتفاع الأجور سيستمر وربما يتسع هذا العام. وأشار مصدر آخر إلى أن الاتجاه الصعودي العام في التضخم والأجور لا يزال سليما.

وقد تؤدي هذه التقارير المتضاربة والغموض الذي تجلبه إلى الحد من أي محاولات انتعاش مهمة من قبل الين الياباني على المدى القصير. وينتظر السوق بفارغ الصبر التوقعات الفصلية المحدثة من بنك اليابان، والتي من المقرر أن يتم إصدارها خلال اجتماعه يومي 22 و23 يناير. علاوة على ذلك، ستلعب نتائج مفاوضات الأجور في فصل الربيع دورًا حاسمًا في تشكيل عملية صنع القرار في بنك اليابان، خاصة فيما يتعلق برفع سعر الفائدة المحتمل في أبريل.

في غضون ذلك، خرج مؤشر نيكي أخيرًا من نطاق الستة أشهر وارتفع إلى أعلى مستوى له منذ أكثر من ثلاثة عقود، وسط تكهنات بأن بنك اليابان ليس مستعدًا لرفع أسعار الفائدة قريبًا. على المدى القريب، ستظل النظرة المستقبلية لمؤشر نيكاي صعودية طالما تحولت المقاومة عند 33853.25 إلى نقاط دعم. التداول المستمر فوق توقعات 100% من 30538.28 إلى 33853.46 من 32205.38 من شأنه أن يؤدي إلى تسارع الاتجاه الصعودي إلى توقعات 61.8% عند 37651.22.

وفي أسواق العملات، أكد الارتفاع القوي لزوج GBP/JPY أن الانخفاض التصحيحي من 188.63 قد اكتمل عند 178.32 بالفعل. الارتفاع من هناك قد يكون المحطة الثانية للنموذج التصحيحي من 188.63. ولكن حتى في هذه الحالة الأقل صعودًا، من المتوقع حدوث المزيد من الارتفاع طالما ظل الدعم عند 182.73 ثابتًا. فوق 186.14 سيستأنف الارتداد لإعادة اختبار السعر المرتفع 188.63.

الطلب على الملاذ الآمن يعزز الذهب في أعقاب الضربات التي قادتها الولايات المتحدة في اليمن

انتعش الذهب بقوة، مدفوعًا بتصاعد التوترات الجيوسياسية في الشرق الأوسط. وكان المحفز المحوري لهذا التجمع هو العمليات العسكرية التي قادتها الولايات المتحدة والمملكة المتحدة ضد أهداف المتمردين الحوثيين في اليمن. وتهدف الغارات الجوية، التي شملت ما يقرب من 70 ضربة، إلى تعطيل الأنشطة العدوانية لجماعة الحوثي المدعومة من إيران في الممرات الملاحية الحيوية في البحر الأحمر.

وكان رد الحوثيين بمثابة التحدي، حيث هددوا بتكثيف هجماتهم وأعلنوا أن جميع المصالح الأمريكية والبريطانية “أهداف مشروعة”. ويثير هذا الإعلان الجريء شبح صراع أوسع نطاقا، مما قد يجر القوى الغربية إلى مزيد من الوضع المعقد في الشرق الأوسط.

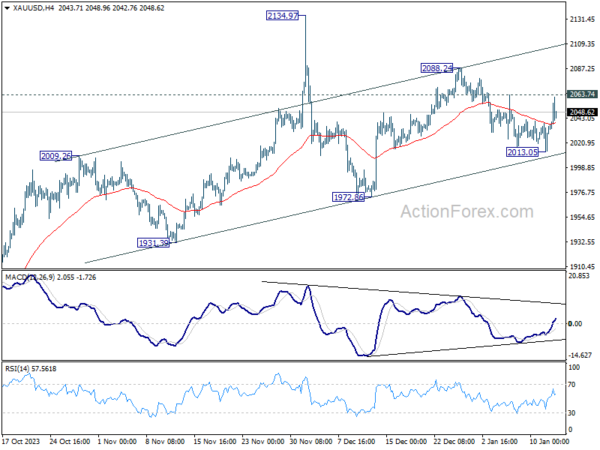

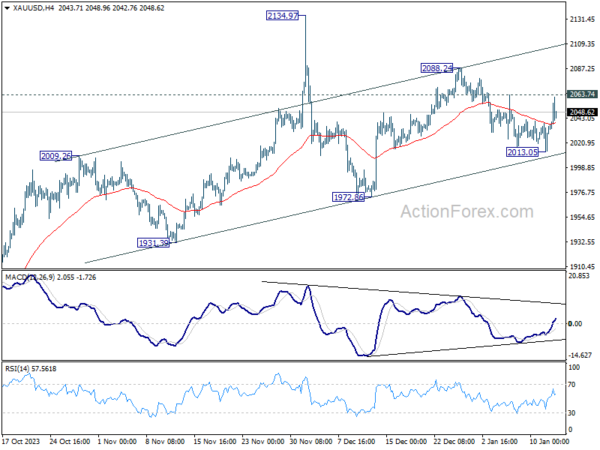

من وجهة نظر التحليل الفني، يشير انتعاش الذهب إلى أن التراجع التصحيحي من 2088.24 قد اكتمل عند 2013.05 بالفعل، بعد الدفاع عن دعم القناة الصاعدة على المدى القريب. التركيز الفوري الآن على المقاومة 2063.74. الاختراق القوي هناك من شأنه أن يدفع الذهب عبر 2088.24 لإعادة اختبار الارتفاع القياسي عند 2134.97.

في الصورة الأكبر، لم يكن الزخم الصعودي مقنعًا كما رأينا في D MACD. لكن الذهب يستقر فوق المتوسط المتحرك الأسي 55 D، ويحافظ على الاتجاه الصعودي على المدى القريب. لا يزال الاتجاه الصعودي الحالي في صالح الاستمرار في توقع 100٪ عند 1614.60 2062.95 من 1810.26 عند 2258.61.

التقرير الأسبوعي لزوج دولار أسترالي/دولار أمريكي

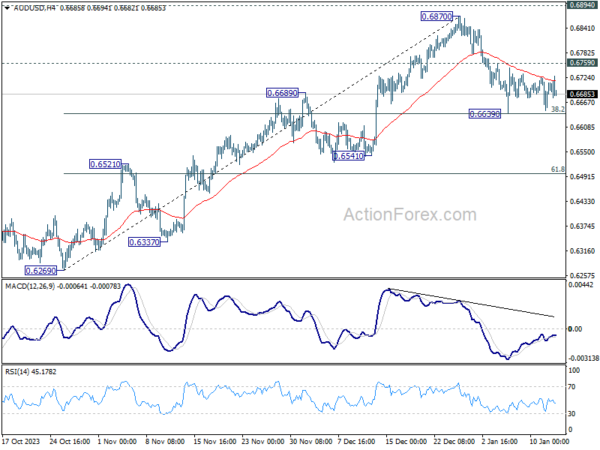

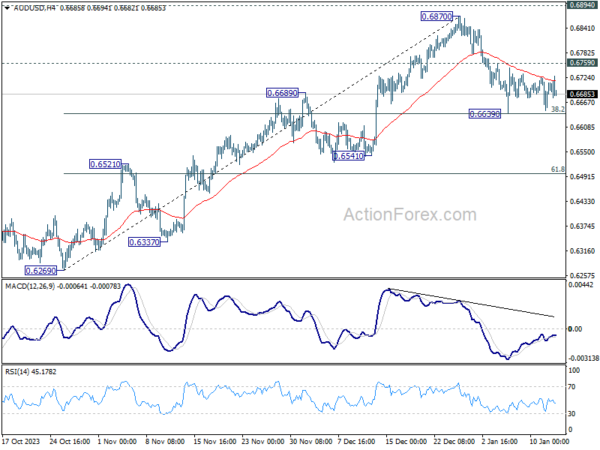

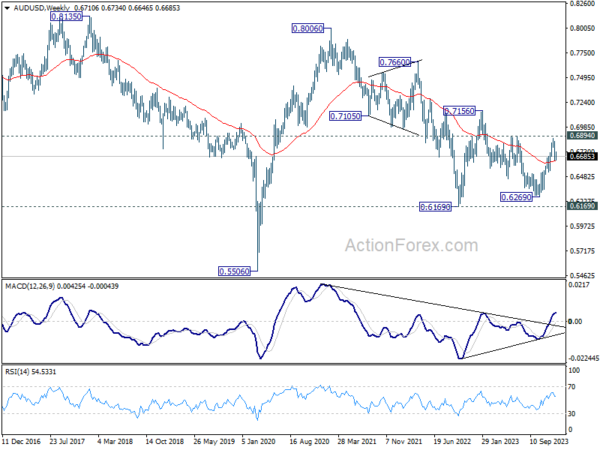

تحول AUD/USD إلى تداول جانبي فوق 0.6639 الأسبوع الماضي. يظل التحيز الأولي محايدًا هذا الأسبوع ومن المتوقع حدوث المزيد من الانخفاض طالما صمدت المقاومة الثانوية عند 0.6759. الاختراق القوي عند 0.6639 سيستأنف الانخفاض من 0.6870 إلى تصحيح 61.8% من 0.6269 إلى 0.6870 عند 0.6497 بعد ذلك. وعلى الجانب العلوي، فإن كسر مستوى 0.6759 سيجلب إعادة اختبار المقاومة عند 0.6870 بدلاً من ذلك.

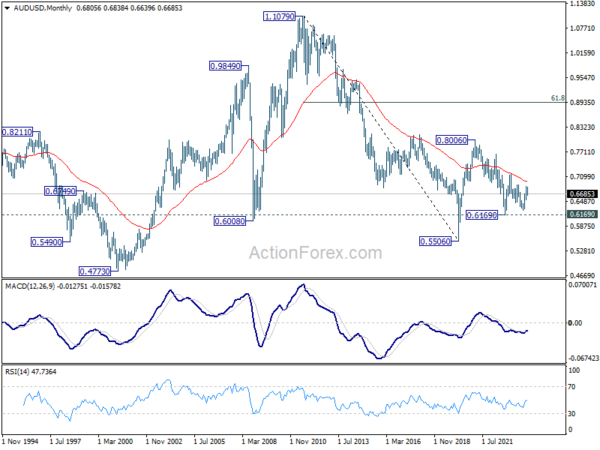

في الصورة الأكبر، يمكن أن تكون تحركات السعر من 0.6169 (قاع 2022) مجرد نمط تصحيحي متوسط المدى للاتجاه الهبوطي من 0.8006 (ارتفاع 2021). يعتبر الارتفاع من 0.6269 بمثابة المحطة الثالثة للنموذج الذي يمكن أن يستهدف 0.7156 عند كسر المقاومة 0.6894. في الوقت الحالي، ينبغي رؤية التداول في النطاق بين 0.6169 و0.7156 (ارتفاع 2023)، حتى مزيد من التطورات.

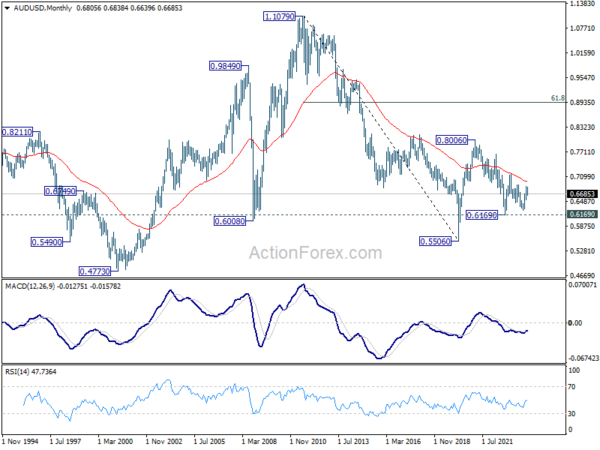

في الصورة طويلة المدى، من المفترض أن يكون الاتجاه الهبوطي من 1.1079 (ارتفاع 2011) قد اكتمل عند 0.5506 (قاع 2020) بالفعل. ليس من المؤكد بعد ما إذا كانت تحركات السعر من 0.5506 تتطور إلى نمط تصحيحي، أو انعكاس للاتجاه. ولكن في كلتا الحالتين، فإن الانخفاض من 0.8006 يعتبر المحطة الثانية للنموذج. وبالتالي، في حالة الانخفاض الأعمق، يجب أن يظهر دعم قوي على الجانب السلبي فوق 0.5506 لإحداث الانعكاس.

مشاركة: